- News & Topics

-

扶養控除に関する「4つの壁」とは?

豊かな人生をあなたと一緒に考えるお金の専門家、ファイナンシャルプランナーの倉重です。

最近ライフプランの相談者から「住宅ローン返済の計画は夫の収入の上昇を抑えて計算してください」と言われることが多いです。

私はご主人の収入だけでローン返済が難しい方には、ご夫婦で返済するプランを提案させて頂いています。

すると、相談者の多くの方が、主婦は【扶養の範囲内で働く方が良いのですか?】と質問されます。

そこで今回は【扶養の範囲内で働く】というところをクローズアップし、扶養控除に関する「4つの壁」についてお話ししたいと思います。

「配偶者控除」と「配偶者特別控除」

「4つの壁」のお話の前に、知っておいていただきたい「配偶者控除」と「配偶者特別控除」の違いを説明します。

名前は似ていますが、まったく違う控除制度になります。

【配偶者控除】とは、納税者本人に所得税法上の控除対象配偶者がいる場合には、一定の金額の所得控除が受けられることです。

配偶者控除を受けるための要件

・配偶者が次の4つすべてに該当すること

1. 民法の規定による配偶者であること(内縁関係の人は該当しません)

2. 納税者と生計を一にしていること

3. 年間の合計所得金額が38万円以下であること(給与のみの場合は給与収入が103万円以下)

4. 青色申告者の事業専従者として、その年を通じて一度も給与の支払いを受けていないこと、白色申告者の事業専従者でないこと

【配偶者特別控除】とは、配偶者に38万円を超える所得があり、配偶者控除の適用が受けられない時でも、配偶者の所得金額に応じて、一定の金額の所得控除が受けられることです。

なお、配偶者特別控除は夫婦の間で互いに受けることはできません。

配偶者特別控除を受けるための要件

・控除を受ける人のその年の合計所得金額が1千万円以下であること

・配偶者が次の5つすべてに該当すること

1. 民法の規定による配偶者であること(内縁関係の人は該当しません)

2. 控除を受ける人と生計を一にしていること

3. その年に青色申告者の事業専従者として、給与の支払を受けていないこと、白色申告者の事業専従者でないこと

4. 他の人の扶養親族となっていないこと

5. 年間の合計所得金額が38万円超76万円未満であること

「4つの壁」

① 「100万円の壁」の場合

メリット

・配偶者の収入が100万円以下の場合、住民税を納める必要がありません。

※地域によって若干異なります。

宇都宮市の場合、「収入97万円」から住民税を納める必要があります。

宇都宮市のホームページはこちらを参照してください。

・納税者本人は配偶者控除を受けられます。

デメリット

・配偶者の収入が100万円を超えた場合、自分で住民税を納めます。

ただ、税額は数千円程度と、大きな負担にならないと思われます。

② 「103万円の壁」の場合

メリット

・配偶者の収入が103万円の場合、所得税を納める必要がありません。

デメリット

・配偶者の収入が103万円を超えると、自分で所得税を納めます。

例えば、妻の収入が103万円の場合

103万円-65万円(給与所得控除)-38万円(基礎控除額)=0円

で、所得税を納める必要がありません。

妻の収入が120万円の場合

(120万円-103万円)×5%=8,500円

で、所得税8,500円を納める必要があります。

多くの方が言う【扶養の範囲内で働く】は、この収入103万円のことを言います。

・納税者本人は配偶者控除を受けられなくなり、配偶者特別控除になります。控除の金額は、配偶者の収入によって段階的に少なくなっていきます。

配偶者特別控除はこちらの国税庁を参照してください。

③ 「130万円の壁」の場合

メリット

・厚生年金保険料を自分で支払うようになるので、将来長生きすると厚生年金を多く受け取れるのでお得になると言われています。

デメリット

・配偶者の収入が130万円を超えると、夫の扶養から外れることになるので、自分で社会保険料を支払うようになります。

社会保険料は、年間で約20万円の負担になると言われています。

・納税者本人の配偶者特別控除の金額も11万円まで減って家計の負担になってきます。

④ 「141万円の壁」の場合

メリット

・配偶者の収入が160万円以上になると、税金・社会保険料を支払っても家計全体の収入は増えると言われています。

デメリット

・配偶者の収入が141万円~160万円未満の場合、《 働き損 》 になると言われていて、収入103万円だった時と比べると、所得税・社会保険料などが負担になり手取りが少なくなります。

・配偶者が完全に扶養範囲から外れ、納税者本人の配偶者特別控除がなくなり、税金を納める必要が発生します。

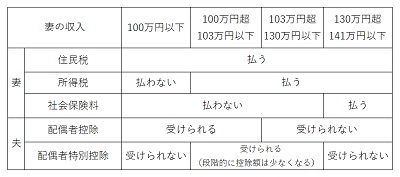

妻の収入と税金、社会保険料、控除

※2016年10月から社会保険の適用拡大が始まります。

「106万円の壁」が増えます。

社会保険料の負担する収入の金額が130万円から106万円に下がります。

収入が106万円から社会保険料を負担する条件は、

①週20時間以上

②収入106万円(月収8.8万円以上)

③勤務期間1年以上(見込み)

④従業員501人以上の企業

この条件を満たす人です。

徐々に条件は緩和されていくと思います。

配偶者の収入が106万円から社会保険料を支払うようになりますが、今までパートで国民健康保険、国民年金に支払いをしていた方は、企業の健康保険料、厚生年金保険料として納めると月収の手取りは減りますが、将来年金を受け取るときは厚生年金を受け取れるので、国民年金より金額が増えると思います。

最後に

配偶者が【扶養の範囲内で働く】、その収入調整は様々で、メリット・デメリットも色々あることはご理解いただけたと思います。

ただ、実際はご自身のライフプランが将来に渡り生活が成り立つかどうかが重要です。

例えば、配偶者の収入を扶養の範囲内に抑えることによって、子供の教育費が足りない、老後の生活費が足りないでは、扶養の範囲内で働く意味がないと思います。

今回の「4つの壁」のどの壁を乗り越えるかは貴方次第ですが、その前に先ず、自分たちのライフプランをもう一度しっかり見直し・立て直ししてから、目標達成のために最良な道を選択してください。

もし、ライフプランの見直し・立て方でお困りの方や、分からないことがある方がいましたら是非、私たちファイナンシャルプランナーにご相談ください。