- News & Topics

-

2022年4月から高校で金融教育がスタート!学校でお金のコトを学ぶ時代へ

皆さんの人生を豊かにするお手伝いをしています

おかねの相談室 ファイナンシャルプランナーの氏家です。

2022年4月からの成人年齢引下げにより、クレジットカードを作るなどの金融に関する様々な契約を18歳から行えるようになりました。それに伴い、子どもたちへの金融経済教育の重要性もますます高まり、2022年4月から高校の授業で金融教育がスタートし、学校でお金のコトを本格的に学ぶ時代になりました。

この話を聞いて、子ども達のことだから関係ないと思っている人がいれば要注意です!

なぜなら、子ども達の身近で影響力が大きい親世代がお金に関する知識が乏しい場合、せっかく子ども達が学んだ知識が無駄になってしまう可能性があるからです。(実際に相談を受けていると、親からのアドバイスは少なからず影響するケースが多いです。)

高校生をはじめとした子どもたちに金融教育はもちろん必要ですが、親世代と子ども達との間に金融知識のギャップがあると、結果的に日本の金融教育が進まない恐れがあるため、私は親世代も「お金のコトを学ぶ」必要があると考えています。

そこで今回は「なぜ金融教育が必要なのか?」「高校でどのような金融教育が行われるのか」「大人がお金のコトを学ぶには」についてお伝えしたいと思いますので、ぜひ読んでみてください。

なぜ金融教育が必要?

成人年齢が今年から18歳に

「金融教育」が高校の授業で必須になる背景には、成人年齢が18歳に引き下げられたことがあります。成人するということは、社会的自立を意味しています。自分自身で安定した生活を送るためには社会とお金の繋がりを最低限理解する必要があるということを国が考えているということです。

では最低限の理解とはどの程度なのでしょう?

18歳という高校卒業前、もしくは卒業して間もない時点の社会経験もなく知識不足な若者が、親の同意なくお金に関する様々な契約を結べるようになります。そのため金融トラブルが増加する可能性があり、最低限金融トラブル被害にあわない知識などを身につけることが急務になったのです。お金に関する知識が高い人ほど金融トラブルに遭いにくいという調査結果も出ている点から、高校生が金融教育を学ぶ効果は大きいといえます。

18歳になるとできるようになること

※親の同意がなくとも契約できる

・携帯電話を契約する

・一人暮らしの部屋を借りる

・クレジットカードを作る

・ローンを組むなど

20歳にならないとできないこと

・飲酒する

・喫煙する

・競馬等の投票券を購入する など

金融リテラシーの向上

金融に対する知識や判断力のことを「金融リテラシー」といいます。

金融庁は2019年12月13日に発表した「金融経済教育について」の中で、「国民一人一人が安定的な資産形成を実現し、自立した生活を営む上では金融リテラシーを高めることが重要である一方で、そのための機会が必ずしも十分とは言えない」と言っています。

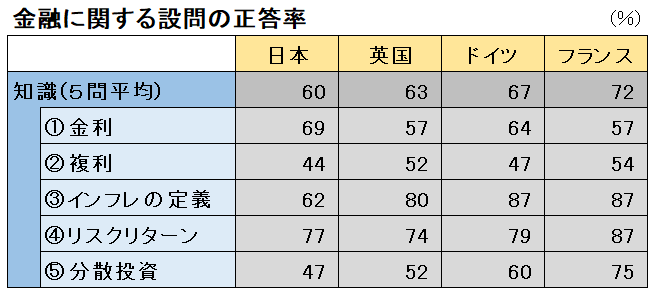

下記が示すように日本の金融リテラシーは世界と比較しても低いため、安定的な資産形成を実現し、自立した生活を営むために若年期からの金融教育は必要なのでしょう。

(出典)金融広報中央委員会「金融リテラシー調査2019年」

(注)日本は2万5000人にアンケート調査を実施。共通質問はOECD の指針によるもの。ただし、他国は調査時期が異なり、厳密な比較は困難。

人生100年時代(=長寿化)に向けた投資教育の必要性

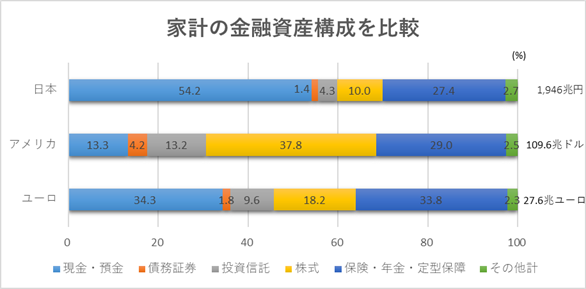

※「その他計」は、金融資産合計から、「現金・預金」「債務証券」「投資信託」「株式等」「保険・年金・定型保証」を控除した残差。

※日本銀行調査統計局「資金循環の日米欧比較(2021年)」をもとに作成。

上記データが示すように、日本人は投資より預金の割合が多い傾向にあります。

多くの方が、日本は低金利で預金だけではお金は増えないと分かっているのに普通預金や定期預金にお金を預けています。もちろん増やす必要性が無ければよいのですが、人生100年時代に向けて、年金への不安やさまざまな社会変化のなかでお金を増やす必要性を薄々感じているのに・・・

投資しない理由の大多数は金融リテラシーの低さにあると思います。老後を安心して暮らす意味でも金融教育の必要性は高いと言えるのではないでしょうか。

また、政府も「貯蓄から投資へ」というスローガンのもとに、個人の資産形成の後押しのために税金面で優遇が受けられるNISAやiDeCoなどの制度を作ってきました。このような優遇制度を効率よく使うためにも金融知識の向上は必要なのでしょう。

(参考)老後の年金はいくらもらえる?受給額から考える老後対策!

(参考)どっちがいいの?NISAとつみたてNISAの違い

(参考)老後対策にiDeCo(個人型確定拠出年金)が向いている人・向いていない人 あなたはどっち?

※「おかねの相談室」ではNISA・iDeCoなどお金に関するセミナーを定期的に開催

高校生は金融教育でどんなことを学ぶの?

意外に感じるかもしれませんが、金融教育は「家庭科」で学びます。

基本的なお金の仕組みや社会・経済の仕組みを学習するのは「公民(政治経済)」がある社会科のイメージがあると思いますが、家庭科はもともと❝生活のために必要な知識を学ぶ❞科目なので、料理や被服の知識だけでなく生活に直結する「お金」についても勉強することになりました。

例えば、高校生は具体的にどのようなことを学ぶのでしょうか?簡単にご紹介します。

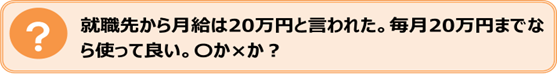

下記は金融庁ホームページに記載されている金融教育教材に出てくるクイズです。

答えは「×」です。

理由は給与から税金と社会保険料が引かれるからです。

高校生が学ぶことは「家計管理の理解」と「生涯を通した経済計画」

文部科学省が定める学習指導要領によると、高校で行われる金融教育は大きく上記2つの項目に分けられます。

・家計管理の理解

収入に対する住居費や光熱費など生活にかかる支出を踏まえた「家計管理」や、突然病気や怪我になって収入がなくなったときなどの「リスク管理」について学びます。

・生涯を通した経済計画

生涯収入から考えたライフステージの設定や投資や証券を利用した教育資金、老後の資金の準備方法、つまり「資産運用」について学びます。

実際に金融庁が高校生向けに公開している動画がありますので、興味のある方は一度見てみてください。家計管理とライフプランニング、使う、貯める・増やす、備える、借りる、金融トラブルのテーマごとに構成されています。

金融庁ホームページ「高校生向け授業動画」

大人がお金のコトを学ぶなら

もしも、子どもからお金に関する質問をされたら、皆さんは迷わず答えられますか?

子ども達に金融知識を身につけて豊かな生活を送ってもらうためには、その子どもにとって影響力が大きい親世代の金融知識の向上も必要です。

では、大人が今からお金のコトを学ぶとしたら、どんな方法があるのでしょうか?

テレビや本で勉強したり、最近ではYouTubeなど動画を見たり、お金のコトを学ぶ手段はいろいあります。しかし、情報がたくさんあることで、どれがいいのかと迷うケースもありますし、難易度もさまざまで「これからイチからお金のコトを学ぼう」としている人にとっては、難しくて分からないこともあります。

また、普段相談を受けていると、間違った情報をもとに間違った行動をしている方も多く見受けられます。

是非、正しい知識で正しい判断する力を身に付け、もし自分ではどうしても解決できないという時には信頼できる相談先を見つけてください。

まとめ

このように、将来の資産形成や金融トラブル回避に役立てるため、これから子ども達は学校で正しい金融知識を身につける学習をしていきます。お子さんがいらっしゃるご家庭は、今後お金に関する話題がどんどん出てくるかもしれません。そう考えると、子供としっかりお金の話が出来るよう、大人も勉強する必要がありそうですね。

おかねの相談室では初心者向けのマネーセミナーを開催しています。定期的に開催していますので、「これからイチからお金のコトを学ぼう」と考えている人は、この機会にぜひ参加を検討してみてください。

※「おかねの相談室」では初心者向けのマネーセミナーを定期的に開催

また、具体的な相談をしたいという方は、資産運用・生命保険・住宅ローン・相続など、お金に関することを個別に相談できますのでお気軽にお問合せ下さい。