- News & Topics

-

どっちがいいの?NISAとつみたてNISAの違い

皆さんの人生を豊かにするお手伝いをしています

おかねの相談室 ファイナンシャルプランナーの氏家です。

・「NISA」と「つみたてNISA」って何が違うの?

・「NISA」と「つみたてNISA」はどちらを選べばいいの?

賢くお金を増やしたい人にとってNISAは強い味方になってくれます。

しかし、NISAとつみたてNISAは【同時にできない】ため、投資をスタートする時に【どちらかを選択】しなければなりません。またNISAはルールも多く、投資初心者にとって理解が難しい部分もあると思います。

今回はそんな疑問をスッキリ解消できるよう、NISAとつみたてNISAの比較からどちらを選択すべきなのか、「答え」を提示したいと思いますので、ぜひ最後まで読んでみてください。

NISAとは「投資」の利益が「非課税」になるお得な制度

出典:楽天証券ホームページ

通常、株や投資信託に投資をして、それを売った利益(売却益・譲渡益)や配当金・分配金などを得た場合、税金が20.315%かかります。しかしNISAを利用した場合、NISA口座という特別な口座では、一定の投資金額まではその利益にかかる税金が0%になる制度です。正式には、「少額投資非課税制度」と言います。

20歳以上の人は2種類のNISAがある

日本に住む20歳以上の人が選択できるNISAは、一般NISAとつみたてNISAです。

NISAにはもうひとつジュニアNISAもありますが、こちらは未成年のお子様が対象となります。

ジュニアNISAとは(金融庁ホームページ)

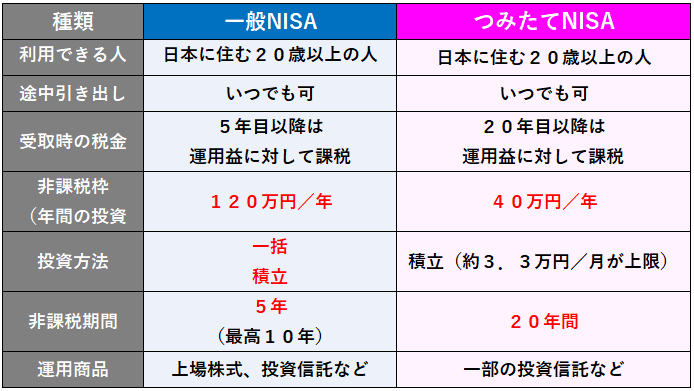

NISAとつみたてNISAの比較一覧表

NISAは制度上、一般NISAとつみたてNISAは同時に利用することができないため、それぞれの制度の特徴を踏まえ、目的に応じて使い分けましょう。

こんな人はNISAがオススメ!

より多くの運用商品から自分に合った投資をしたい人

5~10年くらい使わずに貯金として置いておくお金がある人

年間40万円以上積立できる人(または月3.3万円以上積立できる人)

一般NISAはつみたてNISAと比べ非課税となる投資枠が年間120万円と大きく、選べる商品の幅も自由度が高いため、「5~10年使わずに置いておける、年間40万円以上の資金がある人」には、最もお薦めの制度です。

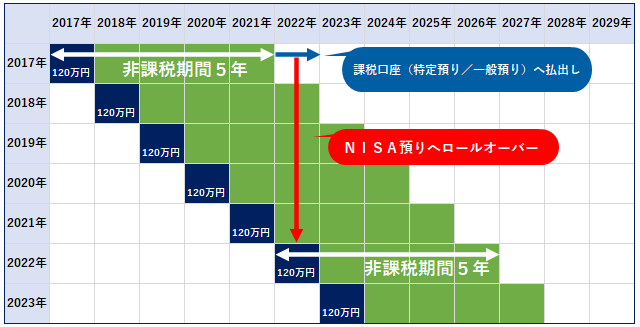

非課税期間は5年間ですが、「ロールオーバー」という仕組みを使うと、非課税期間を10年に延長できます(※下図参照)。より長く運用して、投資効果を大きくしたい人にはこの制度が適しています。

もちろん、年間120万円の枠を使い切る必要は全くありませんので、投資金額が40万円以下であっても、より多くの運用商品から自分に合った投資をしたい場合は、一般NISAを選んでも問題ありません。

出典:SBI証券ホームページ

こんな人はつみたてNISAがおススメ!

少額でコツコツ長く積立投資をしたいと考えている人

一括投資ではなく積立投資だけを考えている人

投資先をたくさんの選択肢から選ぶのが苦手と感じている人

「少額でコツコツ長く積立投資をしたいと考えている人」かつ、「一括投資ではなく積立投資だけを考えている人」には、つみたてNISAがお勧めです。例えば20~30代で収入がまだ低い方は少額の積立が可能なのでオススメです。また、一括ではなく、積立のみで投資したい人にも向いています。

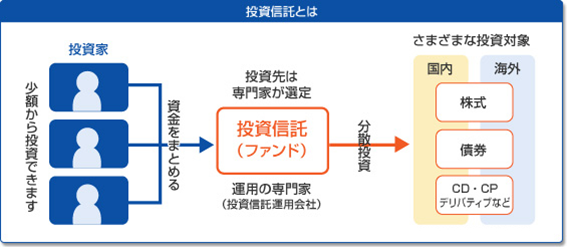

投資信託は投資のプロ「ファンドマネージャー」が運用してくれるから手間いらず

投資先を自分で選ぶのが大変、苦手と感じている人は投資信託がお薦めです。なぜなら投資信託は、上記のように投資をしたい人たち(投資家)から資金を集めて、運用のプロである「ファンドマネージャー」がまとめて運用します。そこから得た利益は、各自が出した金額に応じて還元される仕組みだからです。

ファンドマネージャーが皆さんの代わりに高度な投資・金融知識をもって運用してくれるため、投資初心者でも細かい勉強や情報収集をしなくても始めることができます。

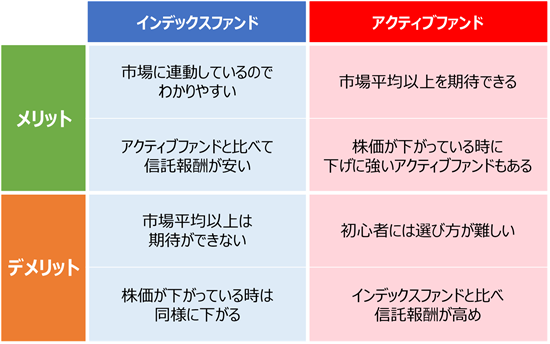

インデックスファンドとアクティブファンドの違い

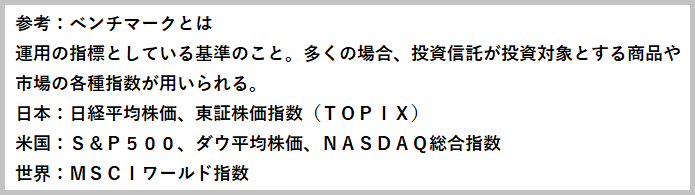

投資信託にはそれぞれ運用スタイルがあり、大きく分けて「インデックス運用」と「アクティブ運用」の2種類があります。

一般NISAとつみたてNISAを選択する際に、この2つの違いを理解しておくことが重要です。

それぞれ特徴があるため、投資初心者の方や自信がなく判断に迷う場合はFP(ファイナンシャルプランナー)など投資に詳しい人に相談されると良いでしょう。

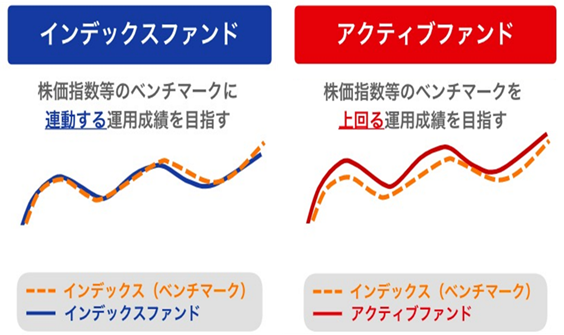

・インデックスファンドは市場平均に連動した運用

インデックスファンドは、比較的低コストで効率的に市場平均のリターンが取れるという分かりやすさが特徴です。組入銘柄は、基本的には指数の構成銘柄と同一となり、銘柄の調査や分析といった手間がかからず低コストで運営することができるため、手数料(運用管理費用)も低く抑えることができます。

・インデックスファンドよりも上回る運用成績を目指すのがアクティブファンド

アクティブファンドは、インデックスファンドよりも上回る運用成績を目指します。組入銘柄は、ファンドマネージャーが企業調査や分析を通して様々な企業の中から成長を期待できる銘柄を決定しています。一方、ファンドマネージャーが企業調査や分析などから手間をかけて銘柄を選別しているため、インデックスファンドよりもコストが高いことも特徴で、また実際にインデックスファンドを大きく上回るような優れた運用成績を上げているアクティブファンドが残念ながら"少数派"ということも事実です。

"少数派"を選ぶためには、このような特徴を踏まえた投資知識はもちろん、商品選定に至るまでのプロセスも重要となるため、自信がなく自分で決められない方や投資初心者の方は、ファイナンシャルプランナーに一度相談されると良いでしょう。

NISAを始めるには

証券取引口座を開設

・ネット証券がおススメ

NISAを始めるには証券取引口座を開く必要があります(口座開設は無料)。口座は、対面形式の店舗を持つ銀行や証券会社、インターネットでオンライン取引ができる証券会社(ネット証券)で持つことが可能です。一般的にはネット証券は取扱商品数が多く、手数料も割安な傾向があります。

注意点

・NISA口座は一人1口座のみ

・その年に一度でもNISA枠を使用すると翌年まで金融機関の変更ができない

・非課税枠の再利用、繰越はできない

購入した年と同じ年に売却することで生じる空き枠を再利用することはできません。未使用の枠を翌年に繰り越すこともできません。

・他の金融機関で購入した商品をNISA口座へ移管することはできない

他の金融機関で買付けた商品は、買付けをおこなった金融機関で引き続き保有することになり、別の金融機関のNISA口座へ移管することはできません。

また、一般NISAで保有していた商品をつみたてNISAへ、つみたてNISAで保有していた商品を一般NISAへ移管することもできません。

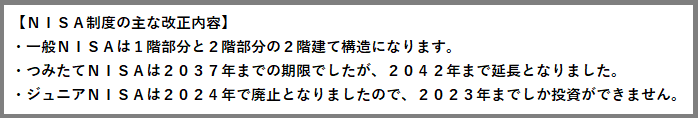

2024年から現行NISAは新NISAへ

2020年度の税制改正で、現行のNISAは、2023年で一旦終了し、2024年から新NISA制度として新しくスタートする事が決まりました。

詳しくはコチラ[楽天証券ホームページ~新NISAについてのご案内]

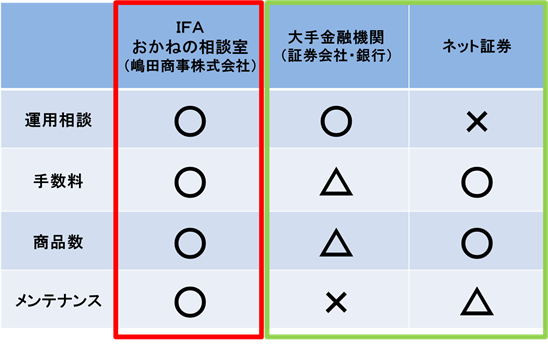

1人では不安な人はIFAに相談

ネット証券はオンライン取引を前提としているため、WEBサイトの取引ページやツールの使いやすさ、情報提供等の利便性が高い部分がある一方、店舗での対面サポートやアドバイスはありません。そこで、投資経験が浅く、一人では不安な方や投資初心者の方は専門的なアドバイスを受けられるIFAを活用されることをオススメします。

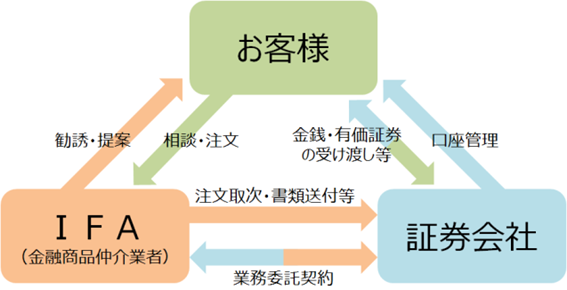

IFA(Independent Financial Advisor(インディペンデント・ファイナンシャルアドバイザー)とは資産運用のアドバイザーの事を言います。日本語では「独立系金融アドバイザー」と呼ばれています。証券会社と個人投資家の間に入り、口座開設、商品の購入までプロとして相談業務、仲介業務を行います。日本では2004年の証券取引法改正によって、証券会社に属さなくても、仲介して金融商品を顧客に提案することができるようになりました。

この業務をするためには、内閣総理大臣の登録を受ける必要があります。

まとめ

一般NISAとつみたてNISAはそれぞれ特徴があるため、今回お伝えした特徴を参考に自分に合っているほうを選択してください。

資産運用の手段としてNISAを積極的に活用してほしいと思いますが、2024年から制度改正によって新NISAに変わるなど、NISA制度は仕組みが難しい面もあるため、特に投資初心者や、一人では不安な方はIFAの資格を持つ「おかねの相談室」のファイナンシャルプランナーに相談することをお薦めします。

商品等へのご投資には商品毎に所定の手数料等をご負担いただく場合があります。また、価格の変動により損失が生じる恐れがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なります。