- News & Topics

-

老後対策にiDeCo(個人型確定拠出年金)が向ている人・向ていない人 あなたはどっち?

最近年金支給開始年齢の引き上げ(65歳→68歳)が財務省の審議案の1つに上がってNEWSになりましたね。皆さんどう思いますか?

もし引き上げられれば、老後の生活資金の準備を考え直さなければいけませんが、低金利時代の昨今では預貯金額を増やすのはあまりいい方法とは言えませんね。

ではほかにどんな方法があるでしょうか?

今回、老後の資金対策のひとつ、iDeCo(イデコ)をピックアップしてみたいと思います。

iDeCoの概要

iDeCoの制度は60歳まで掛け金を拠出して、自分で運用先を選択し、将来、一時金か年金で受け取る私的年金制度の一つです。

2017年から20歳~60歳のすべての人が始めることができるようになりましたが、条件や制約が多く、すべての人にオススメとはいきません。

メリット・デメリットを踏まえ、自分に向いているのか?向いていないのか?を考えてみましょう!

iDeCoのメリット

まずはiDeCoのメリットを確認しましょう。大きく3つあります。

➀掛け金は全額所得控除となり節税効果がある

・例えば毎月2万円ずつ掛け金を拠出した場合、税率20%とすると年間48,000円の節税効果となります。

②運用益は非課税で再投資される

・運用期間の利益は税金(源泉分離課税20.315%)が掛からず再投資されて運用します。

③受け取りは税制優遇がある

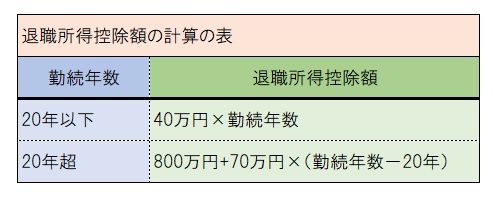

・一時金は「退職所得控除」、年金は「公的年金控除」という大きな控除が受けられます。

退職所得控除額は勤続年数によって変わりますので、ご自身の退職所得控除額を確認して、退職金と合わせて一時金で受け取るか、メリットを得られないようなら年金として分割で受け取ることも検討してみましょう。

iDeCoのデメリット

➀60歳まで下ろせない

・障害状態やお亡くなりになるなどの特例を除き、原則途中で解約することはできません。

➁手数料がかかる

・加入時の手数料や毎月の口座管理費、運用先の信託報酬などがあります。取り扱う運用先によって異なるので必ずチェックしてください。

③元本割れの恐れがある

・選べる運用先は数多くあり、自由に選択できて、運用成果は自己責任となります。

元本確保型の商品も選択できますが、低金利の現在、メリットはあまりありません。税制上の優遇を得るために投資信託を選択した場合、大きく増える可能性がありますが元本割れの可能性もあります。

iDeCoは十人が十人始めた方がいいというわけではありません!

どんな人に向いている?

➀所得が高く、60歳まで掛け金を払っていける人

・所得が高い人は税金をたくさん支払っているので節税効果も高まります。

例)掛け金 年間240,000円

所得額 300万円 (所得税10%+住民税10%)×240,000円=48,000円(節税)

所得額 700万円(所得税23%+住民税10%)×240,000円=79,200円(節税)

・60歳まで毎年掛け金を払い続けることで効果がさらに高まります。

上の例で所得額700万円の人が40歳~60歳の20年間続けたとすると、60歳までの所得控除は、

79,200円×20年=1,584,000円

1,584,000円分の節税効果となります。

②運用期間を長くとれる20代~30代の人

・iDeCoは運用益は非課税で再投資され、再投資された分が増えるとさらに再投資されていきます。増えた分がさらに増えて雪だるま式に増えていきます。これを「複利の効果」と言います。「複利の効果」は長期であればあるほど効果が高くなります。

掛け金の最少額は5,000/月ですので、開始年齢を20歳と40歳で比較してみます。

例)・20歳~60歳の40年間 3%複利 5,000円/月 で運用した場合

積立総額 2,100,000円 運用成果 4,630,298円(差益 2,530,298円)

・40歳~60歳の20年間 3%複利 5,000/月 で運用した場合

積立総額 1,200,000円 運用成果 1,641,510円(差益 441,510円)

「複利の効果」時間を掛けるほど大きくなっていくので、少額でも時間を味方につけてじっくりと長期運用ができる若い世代にもおすすめです。

③退職金制度がない人や少ない人、自営業の人

勤続40年の人でしたら退職控除額は800万円+70万円(40年-20年)=2200万円ありますが、仮に退職金が1000万円だとすると、差し引き1200万円まで控除枠が残っています。退職金がない方は2200万円まるごと控除枠が残っていますので、満期時の税金は考えなくてもよさそうです。

逆に会社役員や公務員など退職金が控除額を超える人は一時金で受け取っても控除額をオーバーする=節税効果がないのでご注意ください。

向いていない人

➀所得税を納めていない人

・例えば専業主婦の方のように所得税を納めていない人や扶養の範囲内でパートをされていて、所得税をほとんど納めていない人はiDeCoのメリットを生かしきれていません。

②これからのマネープランを立てていない人

・20代・30代の方はこれから教育資金・住宅資金がかかる人が多いと思います。iDeCoで積み立てた掛け金は原則60歳まで引き出すことができませんので、貯蓄がiDeCoに偏り過ぎない様にしっかりマネープランを立てることが必要です。

③運用に不安を感じる人

・元本確保型の商品では低金利の影響で節税メリットが少なく、運用期間中は手数料を取られ続けるので積み立てたお金が減ってしまう可能性もあります。

したがって、iDeCoの運用先は元本保証型ではない投資信託を選ぶことをお勧めしますが、投資信託での運用は元本割れするリスクがあります。

運用初心者の方には運用先を自分で選択するのが難しい・不安と感じるかも知れません。

まとめ

今回はiDeCoが向いている人、向いていない人について書きましたが、あなたはどちらか判断が付きましたか?

正直、いろいろなこと考慮して検討する必要があるため自分一人でiDeCoをきちんと理解して向いているのかを判断するのは困難だと思います。

そんな時こそ、私たちおかねの相談室のファイナンシャルプランナーに相談ください。

あなたのライフプランを踏まえ、iDeCoが向いているのか向いていないのか一緒に考えさせていただきます。

あなたに合ったベストプランを一緒に探しましょう!